【2022年アメリカ進出を考える中小企業必見】アメリカの税制(法人税)について

海外進出を検討されている企業経営者様であれば、アメリカと日本の税制の違いは関心事項の一つではないかと思います。アメリカの法人税は、大きく分けて「連邦法人税」と「州法人税」の2種類があります。日本とは異なる計算方法、また業種や経営状況によって色々なシナリオが想定され、下記記載した税率がそのまま課される訳でもなく、どちらが有利というのはお伝えできませんが、世界的な傾向として法人税率は低下傾向にあります。

そこで今回は、アメリカの法人税とその内容、事業を行う際に課されるその他の税金等について紹介します。

なお、税制は政権交代が行われる度、また、他国の動きに応じて増減することがよくあるので、あくまでもご参考までにご覧ください。例えば、2019年32.02%でトップだったフランスの法人税率は、2022年現在では25.83%、15%だったカナダは、現在26.21%となっています。

※実際にアメリカへ進出、事業を行う際には、専門の弁護士・会計士にご相談ください。

※ミシガン州経済開発公社では、専門家のご紹介も行なっておりますので、お問い合わせください。

アメリカの法人税について

アメリカの法人税は、連邦・州レベルで、それぞれ課税されますが、米国外の親会社、株主、投資家や特許保有者への配当、賃貸料、利子、特許料の支払いに関しては、源泉徴収されます。アメリカは先進国のため、法人税率も世界的に見て上位に位置しています。またご存知の通り、法人税だけが税金ではないのですが、日本とアメリカでは日米租税条約に基づく軽減税率などの法律も存在するため、下記税率がそのまま課されるとも限りません。詳しくは会計士・専門家に確認が必要です。

OECD(Organisation for Economic Co-operation and Development)によると、世界の法人税ランキングは以下の通りです。

OECD世界の法人税ランキング(2022年1月)

1. コロンビア 35.00%

2. ポルトガル 31.50%

3. オーストラリア 30.00%

3. コスタリカ 30.00%

3. メキシコ 30.00%

6. ドイツ 29.83%

7. 日本 29.74%

8. ニュージーランド 28.00%

9. イタリア 27.81%

10. 韓国 27.50%

11. カナダ 26.21%

12. フランス 25.83%

13. アメリカ 25.81%

14. オランダ 25.80%

15. ベルギー 25.00%

15. スペイン 25.00%

15. オーストリア 25.00%

※国税、地方税を含む

※軽減税率などは含まれていない

※累進課税を適用している場合は、最高の限界税率をベースにしている

参考:Corporate Tax Rates around the World, 2021

参考:OECD.Stat-Table II.1. Statutory corporate income tax rate

ちなみに、法人税率が低いOECD加盟国は以下の通りです:

1. ハンガリー 9.00%

2. チリ 10.00%

3. アイルランド 12.50%

4. リトアニア 15.00%

5. チェコ共和国 19.00%

5. ポーランド 19.00%

5. スロベニア 19.00%

5. イギリス 19.00%

9. スイス 19.70%

10. アイスランド 20.00%

10. エストニア 20.00%

10. ラトビア 20.00%

10. フィンランド 20.00%

※国税、地方税を含む

※軽減税率などは含まれていない

※累進課税を適用している場合は、最高の限界税率をベースにしている

参考:Corporate Tax Rates around the World, 2021

参考:OECD.Stat-Table II.1. Statutory corporate income tax rate

2022年7月までは、アメリカの連邦法人税は一律で21%でしたが、事業によってさまざまな控除や減税措置を受けることが可能です。有名な話ですが、米アマゾンは2018年112億ドル(約1兆2400億円)もの利益を上げましたが、連邦法人税の金額は0ドルだったそうで、メディアや政界から問題視されていました。

参考:Amazon will pay $0 in taxes on $11,200,000,000 in profit for 2018

しかし、バイデン政権となり法改正があり、2022年8月より21%から28%へ増税予定で、大企業に対しては最低15%のミニマム連邦法人税を課す税制改正案が審議されていました。州法人税がそこに加わりますが、州法人税のない場所(オハイオ州やテキサス州など)もあります。

ホワイトハウス発表に基づく法人増税案の概要:

・連邦法人税率を21%から28%へ引上げ

・GILTI合算課税(グローバル無形資産低課税所得、global intangible low-taxed income)の実効税率を10.5%から21%へ引上げ。同合算課税につき全世界ベース計算から国別計算へ移行し、GILTI合算所得計算上の適格事業資産投資(QBAI)10%控除を廃止。

・効果的な全世界ミニマム税を採用しない国の法人に対し米国法人から支払が行われた場合の損金不算入

・当該損金不算入措置は2017年税制改正の「効果的でない規定」への対応であるとしており、 BEAT(税源浸食濫用防止税)を改正し全世界ミニマム税を採用しない国への支払いに限定して損金不算入とする措置へ置き換えるものと見受けられます。BEATの改正は選挙公約には含まれていませんでしたが、3月にイエレン財務長官は全世界ミニマム税に関する合意に向けてOECD諸国との協働を進める旨の発言を行っており、OECDデジタル課税プロジェクト(Pillar 2)と軌を一にしたものと考えられます。

・米国法人のタックスヘイブン国へのインバージョンや二重居住を防止するための措置

・雇用を海外流出させるための支出に係る損金不算入と、雇用を国内回帰に係る税額控除

・国外由来無形資産所得(FDII)の特別控除を廃止し、当該廃止から生じる歳入増を「より効果的な」R&D投資インセンティブへ充当

・大企業の会計上利益に対する15%ミニマム税

・化石燃料に対する租税優遇措置を廃止

・IRSの法人税執行強化のための予算措置

PWC:米国バイデン大統領が法人増税案を含む大規模インフラ投資計画を発表

KPMG:米国における税制改革の最新動向

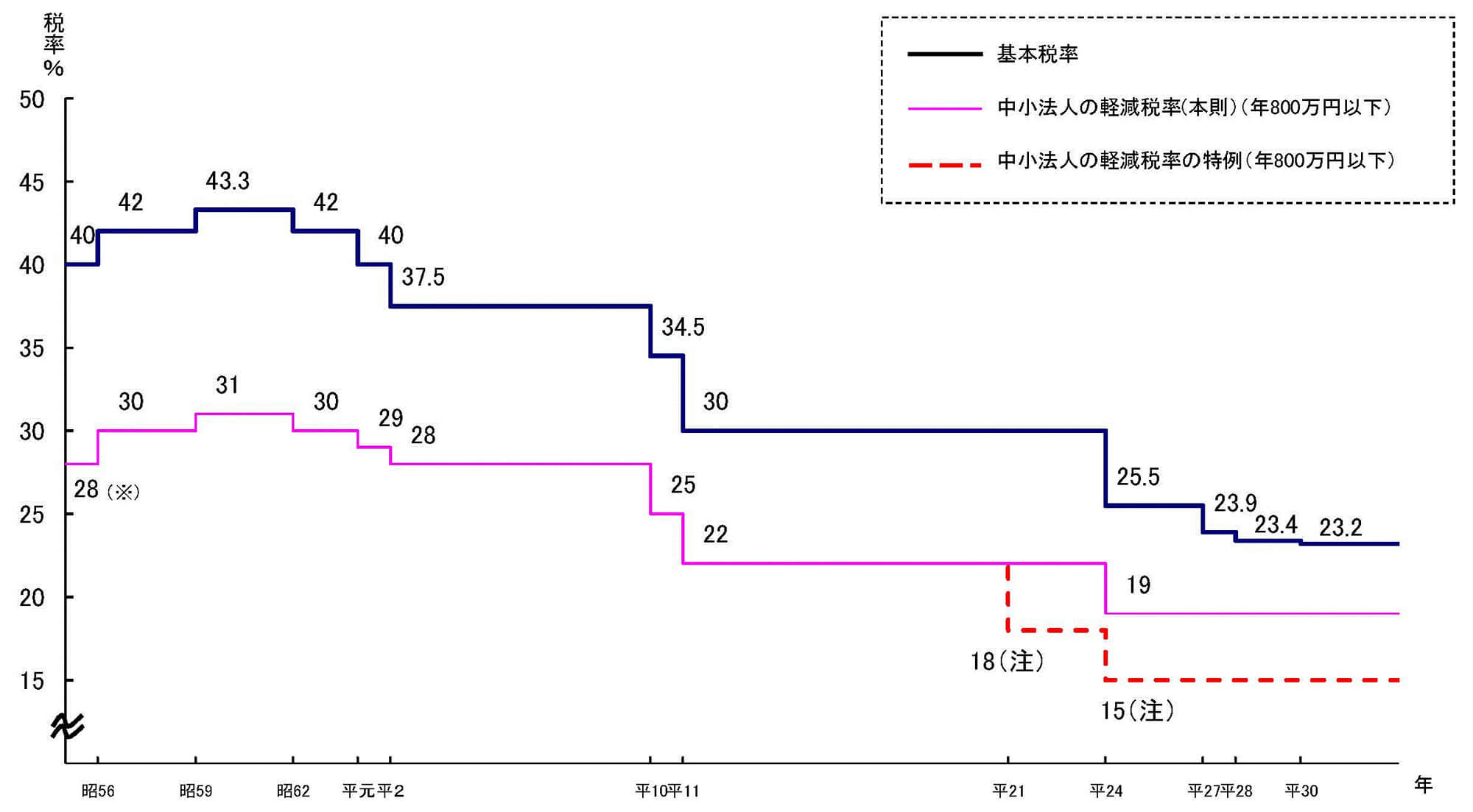

日本の法人税推移(2022年1月)

財務省:法人課税に関する基本的な資料

一方で日本の法人税は23.2%ですが、地方法人税や法人住民税、法人事業税なども含まれるため、合計で29.74%ほどになります。とは言え、日本でもアメリカより税金を低く抑えることが可能です。日本の法人税23.2%は、資本金が1億円を超え、所得税が800万円を超えた部分のみに適用されます。所得金額が800万円以下であれば法人税は15%から19%です。資本金が1億円以下であれば19%で、中小企業であれば租税特別措置によって、税率が15%になることもあります(2022年4月時点)。

税制には多くの条件事項やタックスブラケットが存在するため、どこの国では全社一律で何%ということはありません。正確には、その国の法律に詳しい専門家や会計士にご相談ください。

ちなみに中国は25%、インドでは新設の企業に対しては15%、既存の企業に対しては22%です。ランキング38位のハンガリーは9%となっています。

連邦法人税

アメリカ 連邦法人税 10年の推移(2022年1月)

前述したように、アメリカの連邦法人税は21%から28%へ増税予定です。ただし企業の純利益によって税率は変わる部分があります。

連邦法人税は、内国法人と外国法人で変わってきます。

内国法人:アメリカの法律に基づいて設立した企業。海外で得た所得も課税対象。

例)アメリカ本店、アメリカ事務所

外国法人:日本の法律に基づいて設立した企業。日米租税条約が適応されるため、アメリカでの所得のみ基本的に課税される仕組みす。

例)日本法人のアメリカ支店、駐在員事務所

また外国法人には、「事業所得」と「非事業所得」の2種があります。

事業所得:日米租税条約が適応されるため、アメリカでの所得のみ基本的に課税。

非事業所得:配当や利子などの投資収入は課税対象。基本的に30%の課税。

Trending Economics: United States Federal Corporate Tax Rate

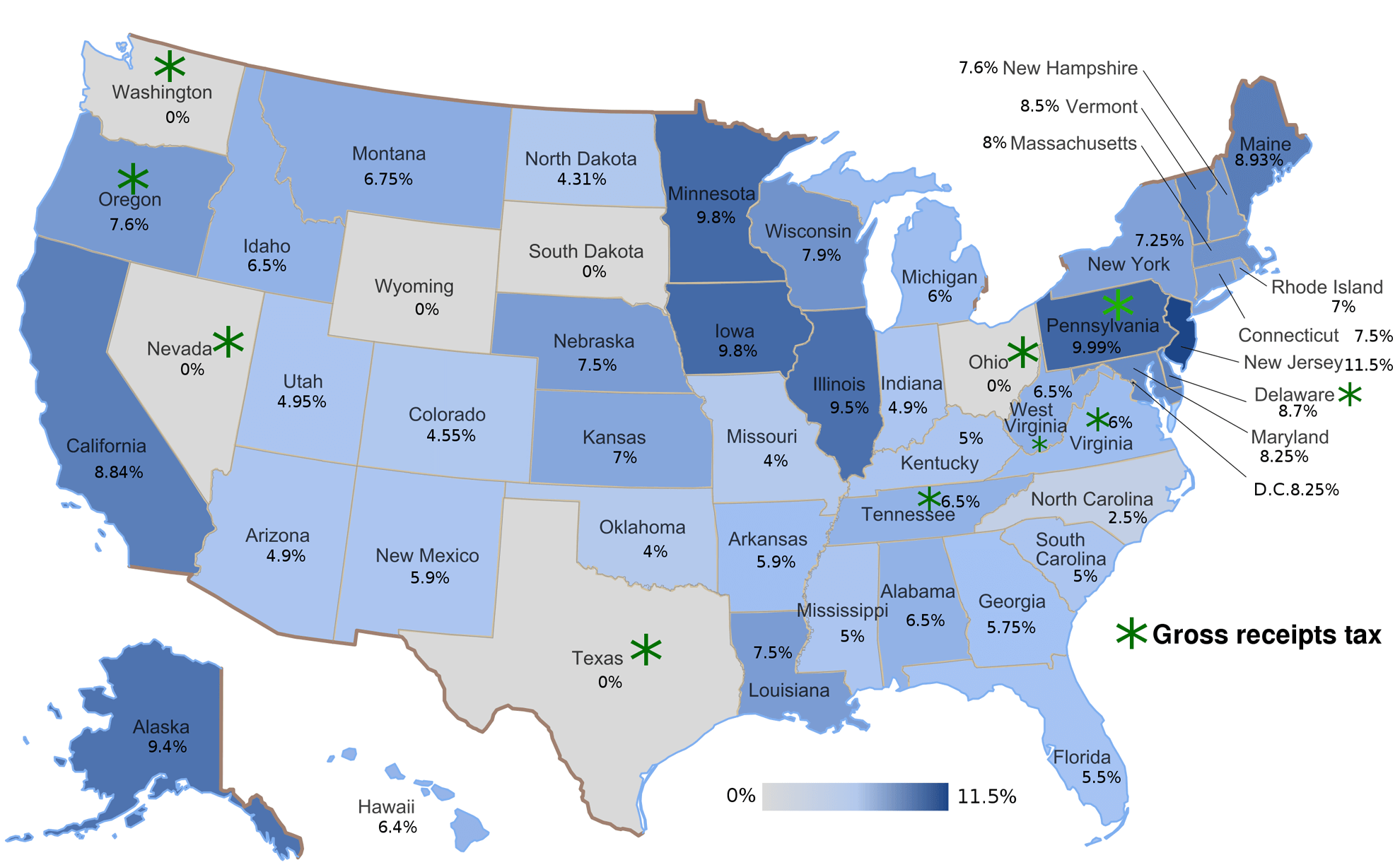

州法人税

アメリカでは、国(連邦)とは別に、州に税金を支払う必要があります(州法人税)。アメリカ合衆国と言う名の通り50州から成り立っており、各州(全50州)によって異なる法律が存在します。以下では、各州ごとの州法人税率を記載しています。ニューヨーク州に隣接するニュージャージー州が一番高く11.5% 。反対に、オハイオ州やテキサス州のように、0%の州もあるのはアメリカならではの特徴です。ただし、州法人税が低いからと言って、安易に進出を検討するのは禁物です。州法人税0%の州では、その代わりにフランチャイズ税や総収入税等を課す州もあります。また、ある程度の州法人税率を打ち出していても、業種によっては補助金のサポートや税額控除のプログラムを用意している州もあるため、一概に設定された法人税率で、実際に支払うべき税率を判断することはできません。

例えば、ミシガン州は自動車を中心とした製造業が有名ですが、そのため倉庫や工場など、比較的大きな場所を使用する企業、または事業計画を拡大する予定の企業に対しては、税金の軽減を提供しています。生産設備や在庫に対する固定資産税も0%です。

IRS:各州政府ウェブサイト

各州の州法人税率(2022年1月)

Wikipedia: Corporate Tax Rates by State 2022

0% – オハイオ(OHIO)、テキサス(TEXAS)、ワシントンD.C.(DIST.OF COLUMBIA)、ネバダ(NEVADA)、サウスダコタ(SOUTH DAKOTA)、ワイオミング(WYOMING)

2.50% – ノースカロライナ(NORTH CAROLINA)

4.00% – オークランド(OKLAHOMA)、ミズーリ(MISSOURI)

4.31% – ノースダコタ(NORTH DAKOTA)

4.55% – コロラド(COLORADO)

4.90% – アリゾナ(ARIZONA)、インディアナ(INDIANA)

4.95% – ユタ(UTAH)

5.00% – ミシシッピ(MISSISSIPPI)、ケンタッキー(KENTUCKY)、サウスカロライナ(SOUTH CAROLINA)

5.50% – フロリダ(FLORIDA)

5.75% – ジョージア(GEORGIA)

5.90% – ニューメキシコ(NEW MEXICO)、アーカンソー(ARKANSAS)

6.00% – ミシガン(MICHIGAN)、バージニア(VIRGINIA)

6.40% – ハワイ(HAWAII)

6.50% – アイダホ(IDAHO)、テネシー(TENNESSEE)、アラバマ(ALABAMA)、ウェストバージニア(WEST VIRGINIA)

6.75% – モンタナ(MONTANA)

7.00% – カンサス(KANSAS)、ロードアイランド(RHODE ISLAND)

7.25% – ニューヨーク(NEW YORK)

7.50% – ネブラスカ(NEBRASKA)、ルイジアナ(LOUISIANA)、コネチカット(CONNECTICUT)

7.60% – オレゴン(OREGON)、ニューハンプシャー(NEW HAMPSHIRE)

7.90% – ウィスコンシン(WISCONSIN)

8.00% – マサチューセッツ(MASSACHUSETTS)

8.20% – メリーランド(MARYLAND)

8.25% – ワシントン(WASHINGTON)

8.5% – バーモント(VERMONT)

8.70% – デラウェア(DELAWARE)

8.84% – カリフォルニ(CALIFORNIA)

8.93% – メイン(MAINE)

9.40% – アラスカ(ALASKA)

9.50% – イリノイ(ILLINOIS)

9.80% – ミネソタ(MINNESOTA)、アイオワ(IOWA)

9.90% – ペンシルベニア(PENNSYLVANIA)

11.50% – ニュージャージー(NEW JERSEY)

World Population Review: Corporate Tax Rates by State 2022

*数字が若干異なります。正確には専門家にお問い合わせください。

その他の税制

法人税の他にも、アメリカで事業を行う際に支払う可能性のある税金があります。以下では一般的に想定される税金について記載しました。こちらも、事業を行う州や事業規模によってサポートや控除があるので、参考程度にご覧ください。

個人所得・自営業

連邦個人所得税:居住者と非居住者の2種類に分けられ、日本から米国に派遣される就労者の場合には、居住者か非居住者かが重要となる。所有するビザの種類によって分けられる。

州所得税:納税者は、連邦所得税の他、州政府と地方自治体にも所得税を納付する義務がある。居住者か非居住者かによって、課税の有無、また税金の種類、税率が異なる。居住者か非居住者かは、ビザの種類によって決まる。

IRS:Topic No. 851 Resident and Nonresident Aliens

商品購入

売上税:商品を購入する際にかかる税金。州によって割合は異なる。

消費税:嗜好品といった特定の品目に課せられる税金。タバコ、アルコール飲料、タイヤなど、商品によって税率は変わる。

所有物関係

固定資産税:不動産や動産、無体財産などにかかる税金。不動産はすべての州で課税(税率は様々)されるが、動産と無体財産については州によって大きく異なり、機械や装置などに課税する州もあれば、動産や施設には課税しない州もある。

賃貸所得税:不動産物件を貸すことで得た収入に対する税金。不動産物件の所有者の国籍、あるいは個人か法人かに関わらず、連邦と州の税金が課せられる。

その他

移転価格税制:親子会社の間の取引に対して追加課税が課せられる。

雇用関係税:従業員の給与に対して支払う税金。社会保障税や失業保険勢も課税対象。

以下のような減税措置が存在します:

・総収入の金額に応じて段階的な所得税率

・結婚しているか否か、子供が何人いるか等で所得税が減税対象

・長期的なキャピタル・ゲインがあれば減税

・パススルー事業*の所得税に対する減税

・ギフト用年間除外**

・州による減税措置

*パススルー業は、自営業や有限責任事業組合(LLP)、投資事業有限責任組合(LPS)、任意組合が代表的。法人税ではなく個人所得税として税金を納めている事業をまとめた名称。

**一定のギフト金額を下回ると、税金を支払わなくてもよい

総務省:各国における政策減税措置に関する制度・チェック体制

税制に関しては、会計士・専門家にお問い合わせください。

今回は、あくまで概要として、アメリカの税制についてまとめてみました。税制に対して不安をお持ちの方は、ミシガン州経済開発公社までお問い合わせください。アメリカに在住する会計士、専門家をご紹介致します。正確で正しい情報を収集することは、アメリカでの事業をシュミレーションする第一歩です。

ミシガン州経済開発会社では、アメリカ進出をこれから検討される方、また現在ご検討されている企業様に、いろいろな情報やサービスをご提供しています。コンサルティングだけではなく、事業所・工場予定地の紹介、現地視察のアテンド、従業員採用サポートなどを無料でご提供します。

他州の情報も提供可能です。アメリカ進出をご検討の方は、こちらからお気軽にお問い合わせください。